Nouveaux charmes et contraintes de l’apport-cession : des modalités d’imposition figées au regard de l’année de l’apport

Contacts Cabinet

Jérôme Commerçon

+33 (0) 1 83 92 38 38

Xavier Colard

+33 (0) 1 83 92 38 38

Contacts Presse

Eliott & Markus Aurélie Lustremant

+33 1 53 41 89 98

a.lustremant@eliott-markus.com

Nicolas Delsert

+33 1 53 41 89 93

Des modalités d’imposition figées au regard de l’année de l’apport

Dans un objectif de mise en conformité du dispositif avec la récente décision du Conseil constitutionnel du 22 avril 2016 (Cons. Const. Décision, 22 avril 2016, n°2016-538 QPC), la loi de finances rectificative pour 2016 (article 34) a significativement modifié le régime d’imposition applicable lorsqu’il est mis un terme au report d’imposition.

Jusqu’à présent, la plus-value dont l’imposition était reportée était figée dans son montant au jour de l’apport, en tenant compte des règles d’assiette applicables à l’époque de l’apport telles que les abattements pour durée de détention. Le taux d’imposition n’était en revanche pas figé et suivait les éventuelles évolutions applicables jusqu’à ce qu’il soit mis un terme au report d’imposition, en offrant le cas échéant la possibilité de bénéficier d’une baisse du taux d’imposition applicable, mais en ouvrant en contrepartie un risque de supporter une augmentation dudit taux.

Désormais, le taux d’imposition à l’issue du report sera fixé par référence au régime applicable au titre de l’année de réalisation de l’apport, en déterminant le taux qui leur aurait été appliqué si ces plus-values n’avaient pas bénéficié du report d’imposition.

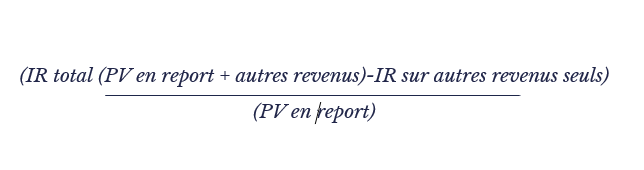

S’agissant de l’impôt sur le revenu et de la contribution exceptionnelle sur les hauts revenus, sous réserve de certaines particularités propres aux non-résidents ou aux apports réalisés fin 2012, le taux applicable relèvera d’une formule relativement complexe visant à prendre en considération l’application du barème progressif de l’impôt sur le revenu en déterminant le taux moyen d’imposition du contribuable. Le taux applicable est en effet égal au rapport entre :

(i) un montant composé de la différence entre :

(a) l’impôt sur le revenu qui aurait été dû au titre de l’année d’apport par le contribuable en intégrant dans ses revenus imposables les plus-values placées en report d’imposition, et

(b) l’impôt sur le revenu dû au titre de ses autres revenus imposables, et

(ii) le montant total des plus-values placées en report d’imposition :

Pour les prélèvements sociaux, le texte précise qu'ils seront calculés en application du taux en vigueur lors de la réalisation de la plus-value placée en report d'imposition, la date de réalisation devant a priori s’entendre comme la date de réalisation de l’apport à la société patrimoniale.

Lire la suite de l'article :