Nouveaux charmes et contraintes de l’apport-cession : un régime de report d’imposition sous condition de remploi

Contacts Cabinet

Jérôme Commerçon

+33 (0) 1 83 92 38 38

Xavier Colard

+33 (0) 1 83 92 38 38

Contacts Presse

Eliott & Markus Aurélie Lustremant

+33 1 53 41 89 98

a.lustremant@eliott-markus.com

Nicolas Delsert

+33 1 53 41 89 93

Un régime de report d’imposition sous condition de remploi

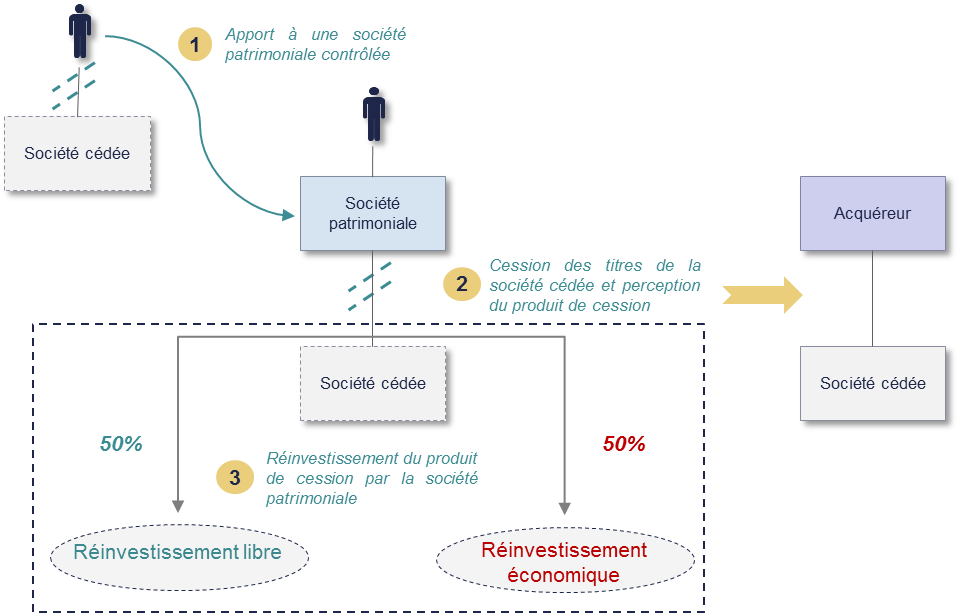

Codifié à l’article 150-0 B ter du Code général des impôts (« CGI ») aux fins d’encadrer le régime de l’apport-cession, largement contesté par l’administration fiscale sur le terrain de l’abus de droit par le passé et dont les grands traits étaient jusqu’alors fixés par la jurisprudence, ce dispositif légal s’applique depuis le 14 novembre 2012 aux opérations d’apport en nature de titres réalisées au profit d’une société contrôlée par l’apporteur, dès lors que celle-ci est soumise à l’impôt sur les sociétés et que son siège social est situé dans un pays de l'Union européenne ou dans un État ou territoire ayant conclu avec la France une convention fiscale contenant une clause d'assistance administrative en vue de lutter contre la fraude et l'évasion fiscale.

Ce régime permet, de façon simplifiée, l’application d’un mécanisme de report d’imposition différant l’imposition de la plus-value latente sur les titres apportés jusqu’à la disparition des titres de la société patrimoniale bénéficiaire de l’apport du patrimoine de la personne physique apporteuse, par voie de cession, rachat, remboursement, ou annulation des titres, ou le cas échéant jusqu’au transfert de son domicile fiscal hors de France. Le bénéfice du régime de report d’imposition est néanmoins subordonné au réinvestissement par la société patrimoniale dans des activités économiques de 50% au moins du produit de la cession des titres reçus en apport lorsque cette cession intervient, de façon relativement classique, à brève échéance après l’apport et en toute hypothèse dans un délai de trois ans. Ce seuil de réinvestissement doit alors être atteint avant l’expiration d’un délai de deux ans suivant la cession, à l’aide d’un ou plusieurs réinvestissements.

Lire la suite de l'article :